Ciedess en El Mercurio Inversiones: Bajos retornos del fondo E de AFP Modelo la alejan de su competencia

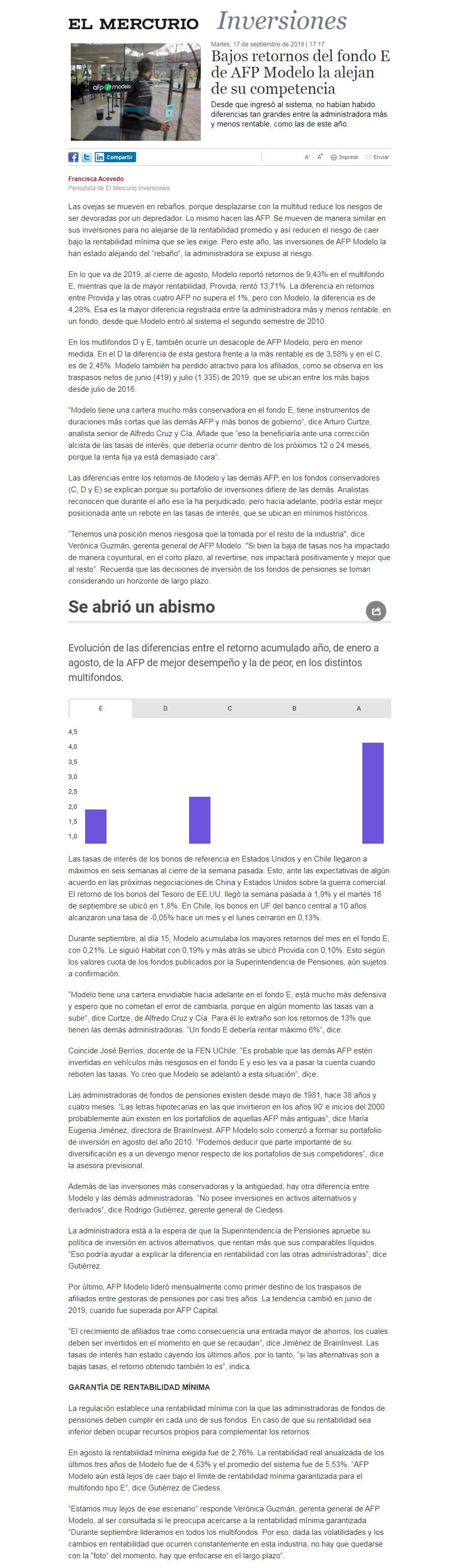

Desde que ingresó al sistema, no habían habido diferencias tan grandes entre la administradora más y menos rentable, como las de este año.

Fuente: El Mercurio InversionesPublicado el 17 de septiembre de 2019.Las ovejas se mueven en rebaños, porque desplazarse con la multitud reduce los riesgos de ser devoradas por un depredador Lo mismo hacen las AFP. Se mueven de manera similar en sus inversiones para no alejarse de la rentabilidad promedio y así reducen el riesgo de caer bajo la rentabilidad mínima que se les exige. Pero este año: las inversiones de AFP Modelo la han estado alejando del "rebaño", la administradora se expuso al riesgo.

En lo que va de 2019: al cierre de agosto, Modelo reportó retornos de 9,43% en el multifondo E, mientras que la de mayor rentabilidad, Próvida, rentó 13,71%. La diferencia en retornos entre Próvida y las otras cuatro AFP no supera el 1%, pero con Modelo, la diferencia es de 4,28%. Esa es la mayor diferencia registrada entre la administradora más y menos rentable, en un fondo, desde que Modelo entró al sistema el segundo semestre de 2010.

En los mutlifondos D y E, también ocurre un desacople de AFP Modelo, pero en menor medida. En el D la diferencia de esta gestora frente a la más rentable es de 3,58% y en el C, es de 2,45%. Modelo también ha perdido atractivo para los afiliados, como se observa en los traspasos netos de junio (419) y julio (1.335) de 2019, que se ubican entre los más bajos desde julio de 2016.

"Modelo tiene una cartera mucho más conservadora en el fondo E, tiene instrumentos de duraciones más cortas que las demás AFP y más bonos de gobierno'', dice Arturo Curtze, analista sénior de Alfredo Cruz y Cía. Añade que eso la beneficiaría ante una corrección alcista de las tasas de interés, que debería ocurrir dentro de los próximos 12 o 24 meses, porque la renta fija ya está demasiado cara".

Las diferencias entre los retornos de Modelo y las demás AFP. en los fondos conservadores (C, D y E) se explican porque su portafolio de inversiones difiere de las demás. Analistas reconocen que durante el año eso la ha perjudicado, pero hacia adelante, podría estar mejor posicionada ante un rebote en las tasas de interés, que se ubican en mínimos históricos.

"Tenemos una posición menos riesgosa que la tomada por el resto de la industria", dice Verónica Guzmán, gerenta general de AFP Modelo. "Si bien la baja de tasas nos ha impactado de manera coyuntural, en el corto plazo, al revertirse, nos impactará positivamente y mejor que al resto". Recuerda que las decisiones de inversión de los fondos de pensiones se toman considerando un horizonte de largo plazo.

Las tasas de interés de los bonos de referencia en Estados Unidos y en Chile llegaron a máximos en seis semanas al cierre de la semana pasada. Esto, ante las expectativas de algún acuerdo en las próximas negociaciones de China y Estados Unidos sobre la guerra comercial. El retorno de los bonos del Tesoro de EE.UU. llegó la semana pasada a 1,9% y el martes 16 de septiembre se ubicó en 1,8%. En Chile, los bonos en UF del banco central a 10 años alcanzaron una tasa de -0,05% hace un mes y el lunes cerraron en 0,13%.

Durante septiembre, al día 15, Modelo acumulaba los mayores retornos del mes en el fondo E, con 0,21%. Le siguió Habitat con 0,19% y más atrás se ubicó Próvida con 0,10%. Esto según los valores cuota de los fondos publicados por la Superintendencia de Pensiones, aún sujetos a confirmación.

"Modelo tiene una cartera envidiable hacia adelante en el fondo E, está mucho más defensiva y espero que no cometan el error de cambiarla, porque en algún momento las tasas van a subir", dice Curtze, de Alfredo Cruz y Cía. Para él lo extraño son los retornos de 13% que tienen las demás administradoras. "Un fondo E debería rentar máximo 6%", dice.

Coincide José Berríos, docente de la FEN UChile. "Es probable que las demás AFP estén invertidas en vehículos más riesgosos en el fondo E y eso les va a pasar la cuenta cuando reboten las tasas. Yo creo que Modelo se adelantó a esta situación", dice.

Las administradoras de fondos de pensiones existen desde mayo de 1981, hace 38 años y cuatro meses. "Las letras hipotecarias en las que invirtieron en los años 90' e inicios del 2000 probablemente aún existen en los portafolios de aquellas AFP más antiguas", dice María Eugenia Jiménez, directora de Brainlnvest. AFP Modelo solo comenzó a formar su portafolio de inversión en agosto del año 2010. "Podemos deducir que parte importante de su diversificación es a un devengo menor respecto de los portafolios de sus competidores", dice la asesora previsional.

Además de las inversiones más conservadoras y la antigüedad, hay otra diferencia entre Modelo y las demás administradoras. uNo posee inversiones en activos alternativos y derivados", dice Rodrigo Gutiérrez, gerente general de Ciedess.

La administradora está a la espera de que la Superintendencia de Pensiones apruebe su política de inversión en activos alternativos, que rentan más que sus comparables líquidos. "Eso podría ayudar a explicar la diferencia en rentabilidad con las otras administradoras", dice Gutiérrez.

Por último, AFP Modelo lideró mensualmente como primer destino de los traspasos de afiliados entre gestoras de pensiones por casi tres años. La tendencia cambió en junio de 2019, cuando fue superada por AFP Capital.

"El crecimiento de afiliados trae como consecuencia una entrada mayor de ahorros, los cuales deben ser invertidos en el momento en que se recaudan", dice Jiménez de Brainlnvest. Las tasas de interés han estado cayendo los últimos años, por lo tanto, "si las alternativas son a bajas tasas, el retorno obtenido también lo es", indica.

GARANTÍA DE RENTABILIDAD MÍNIMA

La regulación establece una rentabilidad mínima con la que las administradoras de fondos de pensiones deben cumplir en cada uno de sus fondos. En caso de que su rentabilidad sea inferior deben ocupar recursos propios para complementar los retornos.

En agosto la rentabilidad mínima exigida fue de 2,76%. La rentabilidad real anualizada de los últimos tres años de Modelo fue de 4,53% y el promedio del sistema fue de 5,53%. "AFP Modelo aún está lejos de caer bajo el límite de rentabilidad mínima garantizada para el multifondo tipo E", dice Gutiérrez de Ciedess.

"Estamos muy lejos de ese escenario" responde Verónica Guzmán, gerenta general de AFP Modelo, al ser consultada si le preocupa acercarse a la rentabilidad mínima garantizada. "Durante septiembre lideramos en todos los multifondos. Por eso, dada las volatilidades y los cambios en rentabilidad que ocurren constantemente en esta industria, no hay que quedarse con la "foto" del momento, hay que enfocarse en el largo plazo".

Fuente: El Mercurio Inversiones

Galería de Imágenes

Categorías asociadas

La Seguridad Social en Chile: Pensiones

Sala de prensa: Ciedess en medios impresos y digitales