Ciedess en La Tercera-Pulso: No solo en pensiones y salud: alza del tope imponible de la reforma previsional tiene efectos sobre todas las cotizaciones de seguridad social

El proyecto previsional del gobierno busca subir el tope imponible, igualándolo al que se usa para el seguro de cesantía. Pero eso corre también para otras cotizaciones. En algunos casos, esto va a tener efectos sobre el sueldo líquido de los trabajadores, y en otros significará un incremento en los recursos que deberá desembolsar el empleador. Además impactará sobre Fonasa, las isapres y en la recaudación del Fisco.

Fuente: La Tercera-PulsoPublicado el 11 de noviembre de 2022.Actualmente existen dos topes imponibles en Chile en materia de las cotizaciones que se hacen para la seguridad seguridad: uno que se usa para el seguro de cesantía, y otro que se utiliza para todo el resto, partiendo por las pensiones. En la reforma previsional que presentó el gobierno la semana pasada, el Ejecutivo quiere subir este último tope imponible de cotización, igualándolo al que se usa para el seguro de cesantía, es decir, desde las actuales UF81,6 ($2.792.000) a UF122,6 ($4.195.000), lo que constituye un alza de 50%.

Pero eso significa que se sube el tope imponible no solo para pensiones, sino también para otras cotizaciones de seguridad social. En algunos casos, esto va a tener efectos sobre el sueldo líquido de los trabajadores, y en otros significará un incremento en los recursos que deberá desembolsar el empleador. Además, impactará sobre Fonasa, las isapres y en la recaudación del Fisco.

Para el trabajador

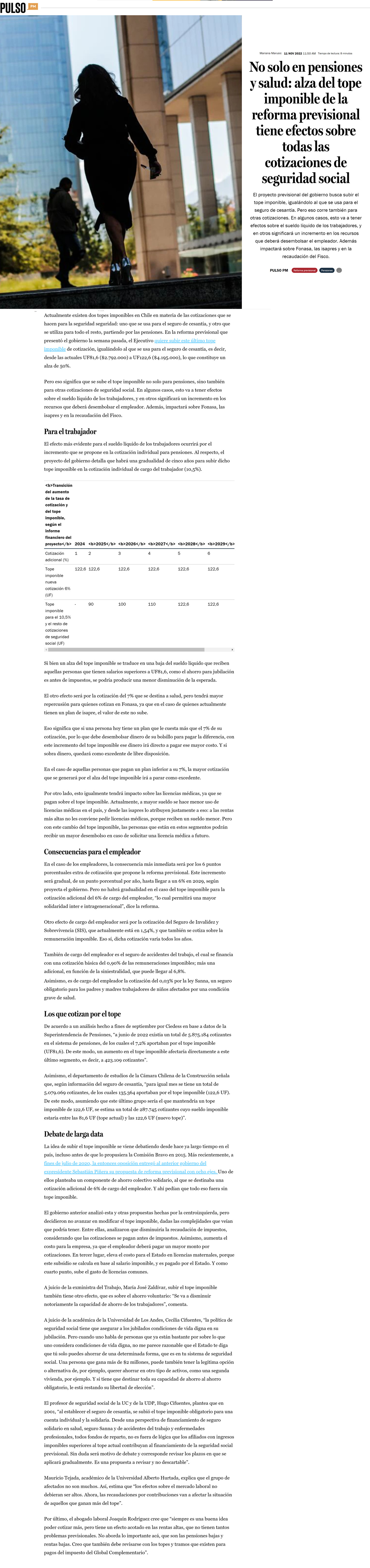

El efecto más evidente para el sueldo líquido de los trabajadores ocurrirá por el incremento que se propone en la cotización individual para pensiones. Al respecto, el proyecto del gobierno detalla que habrá una gradualidad de cinco años para subir dicho tope imponible en la cotización individual de cargo del trabajador (10,5%).

Si bien un alza del tope imponible se traduce en una baja del sueldo líquido que reciben aquellas personas que tienen salarios superiores a UF81,6, como el ahorro para jubilación es antes de impuestos, se podría producir una menor disminución de la esperada.

El otro efecto será por la cotización del 7% que se destina a salud, pero tendrá mayor repercusión para quienes cotizan en Fonasa, ya que en el caso de quienes actualmente tienen un plan de isapre, el valor de este no sube.

Eso significa que si una persona hoy tiene un plan que le cuesta más que el 7% de su cotización, por lo que debe desembolsar dinero de su bolsillo para pagar la diferencia, con este incremento del tope imponible ese dinero irá directo a pagar ese mayor costo. Y si sobra dinero, quedará como excedente de libre disposición.

En el caso de aquellas personas que pagan un plan inferior a su 7%, la mayor cotización que se generará por el alza del tope imponible irá a parar como excedente.

Por otro lado, esto igualmente tendrá impacto sobre las licencias médicas, ya que se pagan sobre el tope imponible. Actualmente, a mayor sueldo se hace menor uso de licencias médicas en el país, y desde las isapres lo atribuyen justamente a eso: a las rentas más altas no les conviene pedir licencias médicas, porque reciben un sueldo menor. Pero con este cambio del tope imponible, las personas que están en estos segmentos podrán recibir un mayor desembolso en caso de solicitar una licencia médica a futuro.

Consecuencias para el empleador

En el caso de los empleadores, la consecuencia más inmediata será por los 6 puntos porcentuales extra de cotización que propone la reforma previsional. Este incremento será gradual, de un punto porcentual por año, hasta llegar a un 6% en 2029, según proyecta el gobierno. Pero no habrá gradualidad en el caso del tope imponible para la cotización adicional del 6% de cargo del empleador, "lo cual permitirá una mayor solidaridad inter e intrageneracional", dice la reforma.

Otro efecto de cargo del empleador será por la cotización del Seguro de Invalidez y Sobrevivencia (SIS), que actualmente está en 1,54%, y que también se cotiza sobre la remuneración imponible. Eso sí, dicha cotización varía todos los años.

También de cargo del empleador es el seguro de accidentes del trabajo, el cual se financia con una cotización básica del 0,90% de las remuneraciones imponibles; más una adicional, en función de la siniestralidad, que puede llegar al 6,8%.

Asimismo, es de cargo del empleador la cotización del 0,03% por la ley Sanna, un seguro obligatorio para los padres y madres trabajadores de niños afectados por una condición grave de salud.

Los que cotizan por el tope

De acuerdo a un análisis hecho a fines de septiembre por Ciedess en base a datos de la Superintendencia de Pensiones, "a junio de 2022 existía un total de 5.875.184 cotizantes en el sistema de pensiones, de los cuales el 7,2% aportaban por el tope imponible (UF81,6). De este modo, un aumento en el tope imponible afectaría directamente a este último segmento, es decir, a 423.109 cotizantes".

Asimismo, el departamento de estudios de la Cámara Chilena de la Construcción señala que, según información del seguro de cesantía, "para igual mes se tiene un total de 5.079.069 cotizantes, de los cuales 135.364 aportaban por el tope imponible (122,6 UF). De este modo, asumiendo que este último grupo sería el que mantendría un tope imponible de 122,6 UF, se estima un total de 287.745 cotizantes cuyo sueldo imponible estaría entre las 81,6 UF (tope actual) y las 122,6 UF (nuevo tope)".

Debate de larga data

La idea de subir el tope imponible se viene debatiendo desde hace ya largo tiempo en el país, incluso antes de que lo propusiera la Comisión Bravo en 2015. Más recientemente, a fines de julio de 2020, la entonces oposición entregó al anterior gobierno del expresidente Sebastián Piñera su propuesta de reforma previsional con ocho ejes. Uno de ellos planteaba un componente de ahorro colectivo solidario, al que se destinaba una cotización adicional de 6% de cargo del empleador. Y ahí pedían que todo eso fuera sin tope imponible.

El gobierno anterior analizó esta y otras propuestas hechas por la centroizquierda, pero decidieron no avanzar en modificar el tope imponible, dadas las complejidades que veían que podría tener. Entre ellas, analizaron que disminuiría la recaudación de impuestos, considerando que las cotizaciones se pagan antes de impuestos. Asimismo, aumenta el costo para la empresa, ya que el empleador deberá pagar un mayor monto por cotizaciones. En tercer lugar, eleva el costo para el Estado en licencias maternales, porque este subsidio se calcula en base al salario imponible, y es pagado por el Estado. Y como cuarto punto, sube el gasto de licencias comunes.

A juicio de la exministra del Trabajo, María José Zaldívar, subir el tope imponible también tiene otro efecto, que es sobre el ahorro voluntario: "Se va a disminuir notoriamente la capacidad de ahorro de los trabajadores", comenta.

A juicio de la académica de la Universidad de Los Andes, Cecilia Cifuentes, "la política de seguridad social tiene que asegurar a los jubilados condiciones de vida digna en su jubilación. Pero cuando uno habla de personas que ya están bastante por sobre lo que uno considera condiciones de vida digna, no me parece razonable que el Estado te diga que tú solo puedes ahorrar de una determinada forma, que es en tu sistema de seguridad social. Una persona que gana más de $2 millones, puede también tener la legítima opción o alternativa de, por ejemplo, querer ahorrar en otro tipo de activos, como una segunda vivienda, por ejemplo. Y si tiene que destinar toda su capacidad de ahorro al ahorro obligatorio, le está restando su libertad de elección".

El profesor de seguridad social de la UC y de la UDP, Hugo Cifuentes, plantea que en 2001, "al establecer el seguro de cesantía, se subió el tope imponible obligatorio para una cuenta individual y la solidaria. Desde una perspectiva de financiamiento de seguro solidario en salud, seguro Sanna y de accidentes del trabajo y enfermedades profesionales, todos fondos de reparto, no es fuera de lógica que los afiliados con ingresos imponibles superiores al tope actual contribuyan al financiamiento de la seguridad social previsional. Sin duda será motivo de debate y corresponde revisar los plazos en que se aplicará gradualmente. Es una propuesta a revisar y no descartable".

Mauricio Tejada, académico de la Universidad Alberto Hurtada, explica que el grupo de afectados no son muchos. Así, estima que "los efectos sobre el mercado laboral no debieran ser altos. Ahora, las recaudaciones por contribuciones van a afectar la situación de aquellos que ganan más del tope".

Por último, el abogado laboral Joaquín Rodríguez cree que "siempre es una buena idea poder cotizar más, pero tiene un efecto acotado en las rentas altas, que no tienen tantos problemas previsionales. No aborda lo importante acá, que son las pensiones bajas y rentas bajas. Creo que también debe revisarse con los topes y tramos que existen para pagos del impuesto del Global Complementario".

Fuente: La Tercera-Pulso

Galería de Imágenes

Categorías asociadas

La Seguridad Social en Chile: Pensiones

Sala de prensa: Ciedess en medios impresos y digitales